Contact médias : Carol Galivel - 01 41 05 02 02 - 06 09 05 48 63 – galivel@galivel.com

13 jan. 26

Démembrement de parts SCPI : la mécanique fine d’un investissement immobilier sur mesure pour 2026

Alors que la hausse de la CSG votée fin décembre dans le cadre du PLFSS 2026 vient à nouveau alourdir la pression fiscale sur les revenus du capital, les SCPI, imposées comme des revenus fonciers, sont exemptées de cette hausse. Dans un contexte marqué par les incertitudes économiques et politiques, ces véhicules confirment ainsi leur attractivité pour les investisseurs en quête de stabilité. Depuis fin septembre 2025, le marché reprend des couleurs en enregistrant une collecte nette de 3,30 milliards d’euros, en hausse de +33% sur un an (source Aspim), marquant leur capacité à s’adapter aux différents profils d’investisseurs.

Au-delà de la détention classique, le démembrement de parts SCPI s’impose petit à petit comme l’un des montages patrimoniaux les plus efficaces et pertinents pour adapter l’investissement immobilier aux enjeux actuels : préparation de la retraite, optimisation fiscale et anticipation de la transmission.

La SCPI, un placement plébiscité aux multiples leviers patrimoniaux

Investir en SCPI consiste à acquérir collectivement un patrimoine immobilier locatif, géré par des professionnels, et à percevoir des revenus réguliers sans contrainte de gestion. Les SCPI se sont imposées comme un pilier de l’épargne immobilière française, avec 88 milliards d’euros de capitalisation (source Aspim) et près d’un million d’associés, preuve du succès durable de ce placement.

Dans un environnement marqué par une fiscalité durablement élevée et des incertitudes sur les revenus futurs, la SCPI offre une véritable palette de stratégies adaptées à chaque situation : optimiser l’imposition en fonction des objectifs patrimoniaux de l’investisseur, différer la perception des revenus, préparer la retraite ou anticiper la transmission.

Parmi elles, le démembrement de parts de SCPI occupe une place singulière, permettant d’ajuster finement l’investissement immobilier au temps long et aux objectifs patrimoniaux de l’investisseur, tout en s’affranchissant de certains freins traditionnels de l’immobilier classique.

Démembrement de parts : une mécanique simple, des usages multiples

Démembrer une part de SCPI consiste à dissocier le droit de propriété en deux composantes distinctes : la nue-propriété, qui correspond à la détention du capital, et l’usufruit, qui donne droit à la perception des loyers. Un principe juridique éprouvé, qui permet de créer deux stratégies d’investissement complémentaires à partir d’un même actif.

Côté nu-propriétaire, l’investissement s’effectue à un prix décoté, généralement compris entre 60 % et 80 % de la valeur de pleine propriété, selon la durée du démembrement. Pendant cette période, aucun revenu n’est perçu, donc aucune fiscalité à supporter, et les parts restent exclues de l’assiette de l’IFI. À l’issue du démembrement, l’investisseur récupère automatiquement la pleine propriété et les revenus associés, souvent à un moment clé, comme l’approche de la retraite.

À l’inverse, l’usufruitier privilégie la génération de revenus immédiats. Il perçoit l’intégralité des loyers distribués par la SCPI, sans immobiliser de capital à long terme et sans risque en capital, l’usufruit étant par nature temporaire et s’éteignant automatiquement à l’échéance. Un outil particulièrement adapté pour générer des revenus complémentaires ou valoriser une trésorerie dans un cadre maîtrisé.

Par sa souplesse, le démembrement de parts de SCPI permet ainsi d’ajuster finement l’investissement immobilier aux objectifs patrimoniaux de chaque investisseur, en jouant sur le temps, les revenus et la fiscalité.

Deux cas concrets pour illustrer l’efficacité du démembrement

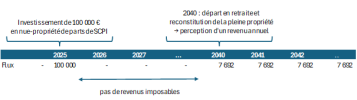

- Préparer un complément de retraite sans alourdir sa fiscalité

À 50 ans, Nicolas perçoit des revenus confortables mais fortement imposés, avec une tranche marginale d’imposition à 41 %. Comme beaucoup d’actifs, il s’interroge sur sa capacité à maintenir son niveau de vie une fois à la retraite, qu’il envisage à 65 ans. L’investissement locatif en direct lui paraît contraignant, tandis que l’achat de parts de SCPI en pleine propriété lui semble trop fiscalisé.

Le démembrement de parts de SCPI lui offre une alternative adaptée à son horizon de placement. En acquérant la nue-propriété de parts de SCPI sur une durée de 15 ans, il investit avec une décote d’environ 35%. Pendant toute la durée du démembrement, il ne perçoit aucun revenu et n’est donc soumis à aucune fiscalité sur les loyers.

À l’issue des 15 ans, au moment de son départ à la retraite, Nicolas récupère automatiquement la pleine propriété de ses parts. Sur la base d’un investissement de 100 000 euros et d’un rendement annuel net hypothétique de 5 %, il percevra alors près de 7 700 euros de revenus annuels, sans avoir supporté de fiscalité pendant la phase de constitution de son patrimoine.

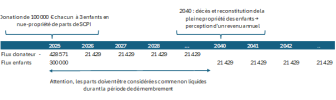

- Optimiser la transmission tout en conservant des revenus

Autre profil, autre objectif. À 71 ans, Bernard est retraité et père de trois enfants âgés de 35 à 45 ans. Il souhaite à la fois conserver un complément de revenus et préparer la transmission de son patrimoine dans un cadre fiscal maîtrisé. Le démembrement viager répond précisément à cette double problématique. Bernard peut transmettre dès aujourd’hui la nue-propriété de parts de SCPI à ses enfants, tout en conservant l’usufruit, c’est-à-dire le droit de percevoir les loyers sa vie durant. À son décès, l’usufruit s’éteint automatiquement et ses enfants récupèrent la pleine propriété des parts, sans fiscalité supplémentaire.

La valeur de la nue-propriété est alors déterminée en fonction de l’âge de l’usufruitier. À 71 ans, elle représente environ 70 % de la valeur de pleine propriété. En calibrant son investissement pour rester sous le seuil des 100 000 euros par enfant (correspondant au seuil de l’abattement fiscal pour la donation), Bernard peut ainsi organiser une transmission progressive, tout en sécurisant ses revenus et en optimisant la fiscalité successorale.

En synthèse, le démembrement de propriété appliqué aux SCPI constitue une solution d’investissement particulièrement efficiente, en conjuguant plusieurs leviers de performance. Il offre tout d’abord un bénéfice financier, grâce à l’acquisition des parts avec une décote significative par rapport à leur valeur en pleine propriété. Sur le plan fiscal, la séparation du capital et des revenus permet d’optimiser la charge d’imposition en l’adaptant au profil et aux objectifs de l’investisseur. Enfin, le démembrement répond à un enjeu patrimonial majeur, en facilitant l’organisation, la transmission ou la structuration du patrimoine sur le long terme, dans une logique de stratégie globale et maîtrisée.

« En permettant de dissocier capital et revenus, le démembrement de parts SCPI offre une réponse concrète à des objectifs patrimoniaux très différents, sans pour autant remettre en cause la nature immobilière ni la mutualisation du risque propre aux SCPI, explique Daniel While, Directeur Recherches et Stratégie chez Euryale. Ce mécanisme permet de redonner du temps à l’investissement immobilier, ce qui en fait un atout particulièrement efficace pour aligner un placement avec un objectif patrimonial précis ».

Plus que jamais, la SCPI démontre qu’elle ne se limite pas à un placement de rendement, mais qu’elle constitue un véritable outil d’ingénierie patrimoniale lorsqu’elle est intégrée dans une stratégie globale.