Contact médias : Carol Galivel - 01 41 05 02 02 - 06 09 05 48 63 – galivel@galivel.com

Acheter sa résidence principale : un rêve de plus en plus inaccessible

Un pouvoir d’achat qui s’érode

Sans surprise, la première cause de la baisse du pouvoir d’achat des candidats acquéreurs est imputable à la flambée des taux de crédit. Ils ont plus que doublé en douze mois : 1,05% sur 20 ans en janvier 2022, 2,50% en janvier 2023 et légèrement supérieurs à 3% actuellement.

Sources : Meilleursagents ; Notaires de Paris ; Observatoire crédit logement/CSA ; Meilleurtaux

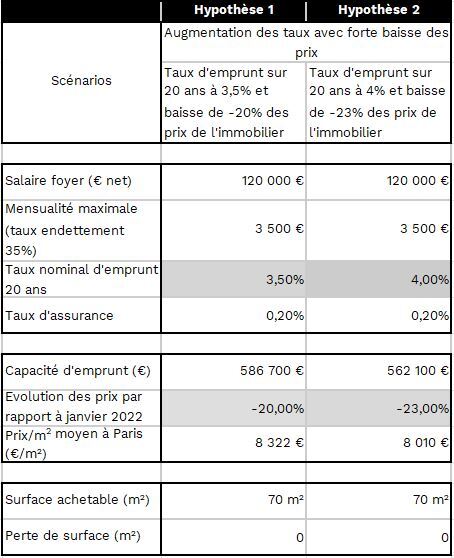

« L’exemple de Paris est révélateur ; alors même que les prix ont légèrement baissé, la forte hausse des taux a entrainé une perte de surface achetable de 8 m² en un an, pour un couple d’emprunteurs aisés, avec un salaire net de 120 000 €. Avec l’équivalent d’une chambre en moins, c’est tout un projet de vie qui tombe à l’eau », explique Martin Menez, président de Bevouac.

Pour que les ménages retrouvent un pouvoir d’achat identique à celui de janvier 2022 avec des hypothèses de hausses des taux de crédit 3,5% et 4%, il faudrait que les prix moyens de l'immobilier parisien chutent respectivement de -20% et -23%. Une hypothèse hautement improbable lorsque l'on sait qu'ils n'ont perdu que - 1,6% en un an (source : Notaires de Paris). Preuve, s'il en était besoin, que pour devenir propriétaire dans la capitale, il est souvent nécessaire de se tourner vers l'investissement locatif.

Utiliser son épargne en restant locataire

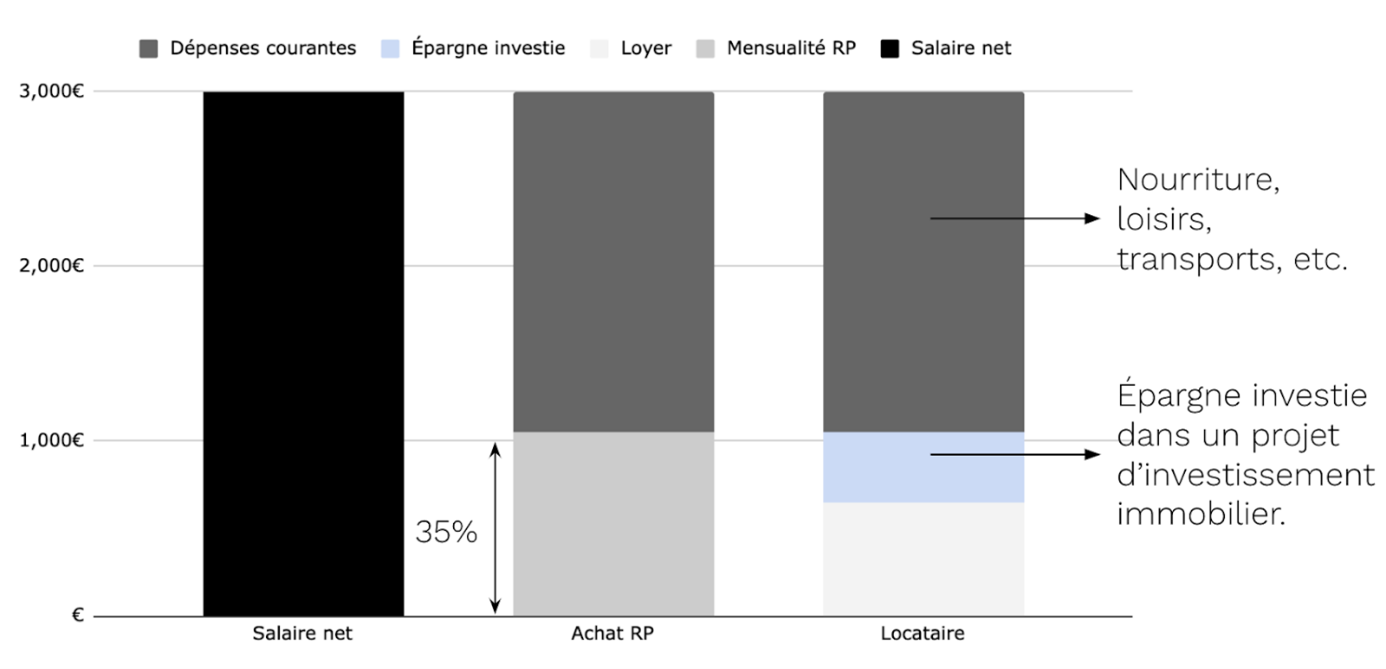

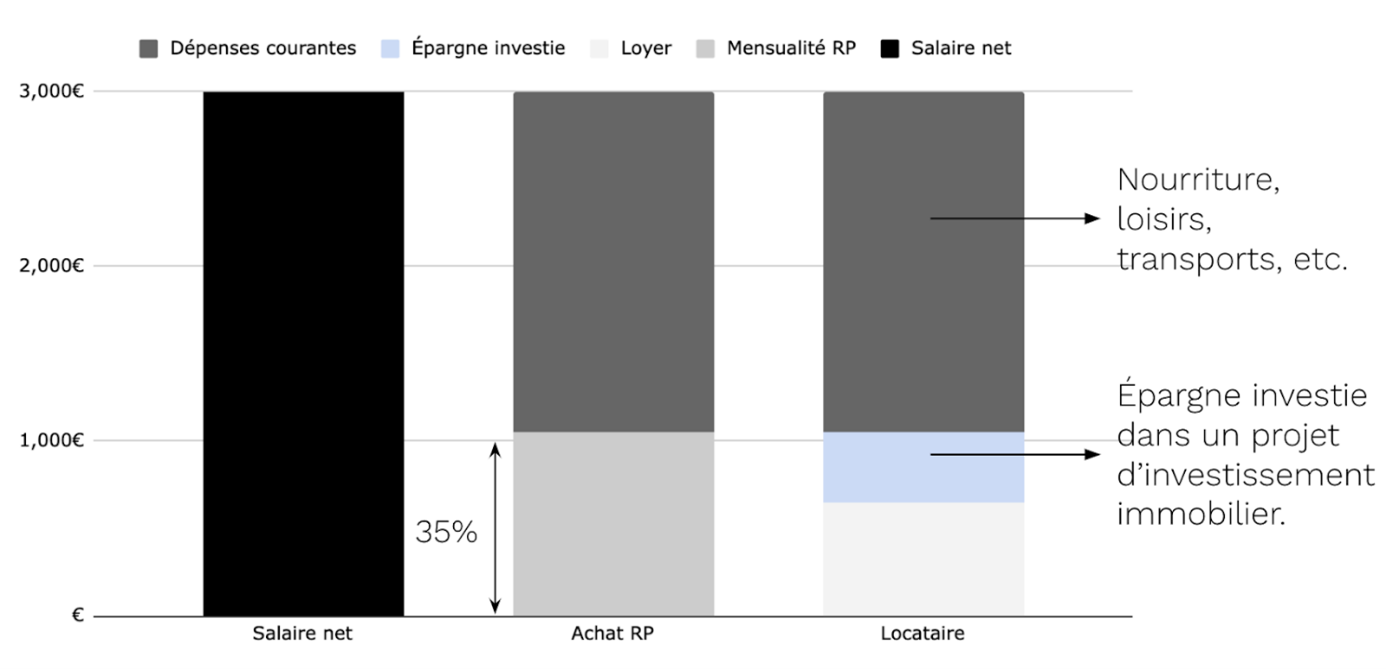

S’il devient de plus en plus compliqué d’accéder à la propriété, un patrimoine peut tout de même être constitué, tout en restant locataire de sa résidence principale. Par exemple, en utilisant le delta entre la mensualité d’un crédit et le loyer payé pour investir dans l’immobilier locatif.

« L’essor de la culture de l’usage, au détriment de celle de la propriété, a contribué à démocratiser le phénomène de « parcours résidentiel inversé ». S’il est toujours aussi important de se créer un patrimoine, qui pourra servir de complément de retraite, cela ne passe plus obligatoirement par l’acquisition de sa résidence principale », complète Martin Menez.